Распечатать

В понедельник 26 января международное рейтинговое агентство Standard & Poor`s понизило кредитный рейтинг России до спекулятивного уровня «BB+» с «BBB-«. Вполне возможно, этому примеру последуют другие агентства, но есть очень большие сомнения в непредвзятости таких действий.

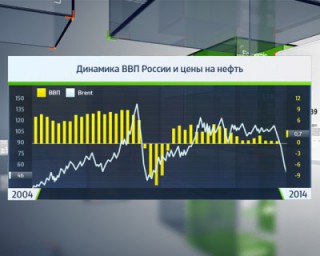

Динамика ВВП России и цены на нефть

Такой уровень предполагает, что государство выполняет свои обязательства, но также сталкивается со «значительной неопределенностью, способной негативно повлиять на уровень кредитного риска». При этом последний раз рейтинг России по версии S&P находился на этом уровне еще в 2004 г.

«Гибкость монетарной политики России стала более ограниченной, перспективы ее экономического роста стали более слабыми. Мы также наблюдаем повышенные риски того, что состояние внешних и внутренних фискальных резервов может ухудшиться из-за растущего внешнего давления и повышения государственной поддержки экономики», — говорится в сообщении агентства.

На первый взгляд, обоснование рейтинговых действий кажется вполне разумным. В S&P отдельно упомянули большой отток капитала из частного сектора, который, по оценкам экспертов агентства, составил в 2014 г. $152 млрд, и это осложняет выплату по валютным долгам компаний. То есть это как раз и говорит об «уровне кредитного риска» в части бизнес-конъюнктуры.

При этом в S&P прогнозируют увеличение покрытие резервами выплат по счету текущих операций снизится до приблизительно трех месяцев в 2017 г. с семи месяцев в 2014 г. Но тут же агентство признает, что Россия будет поддерживать чистую внешнюю позицию на уровне 9% от поступлений по счету текущих операций.

Кстати, в первой части сообщения указаны прогнозы по российской экономике. В частности, ожидается рост на уровне 0,5% в 2015-2018 гг., а инфляция в 2015 г. должна превысить 10%.

Вот только во второй части сообщения указано, что, несмотря на все негативные факторы и внешнее экономическое и политическое давление, в прошлом году дефицит составил 1,3% ВВП, а в 2015-2018 гг. он будет находится на уровне 2,5%. При этом в расходах также учитывается поддержка банков на 1 трлн руб.

Что касается долга, то аналитики агентства не смогли проигнорировать низкий показатель и небольшие процентные платежи в рамках того же бюджета, хотя цифра названа не была. В России сейчас уровень долга составляет около 12% ВВП, тогда как объем Фонда национального благосостояния и Резервного фонда, по оценкам S&P, составляет около 14% ВВП. И эти средства могут быть использованы для финансирования дефицита, предоставления ликвидности банкам и т.п.

Конечно, падение курса рубля и проблемы банков опасны даже при низком уровне долга, поэтому проблему надо рассматривать в совокупности факторов, но, например, падение рубля также привело к увеличению Резервного фонда в 1,7 раза, а Фонда национального благосостояния в 1,5 раза.

Агентство и различные эксперты отмечают внешнее давление, но не являются ли сами такие действия в отношении России внешним давлением? Кстати, в агентстве Fitch, которое понизило рейтинг РФ с «BBB» на «BBB-» с «негативным» прогнозом еще 10 января, отмечали сильную позицию России на начало года за счет низкого уровня долга и большого объема чистых иностранных позиций государства.

Неправомерное снижение рейтинга

Снижение конъюнктуры на сырьевых рынка — это, безусловно, серьезный повод для беспокойства. И сейчас у правительства проработаны стрессовые сценарии уже на тот случай, если баррель докатится до отметки в 40 долларов.

Глава Минэкономразвития РФ Алексей Улюкаев назвал снижение рейтинга неправомерным.

«Добавились сейчас риски, связанные, с моей точки зрения, с неправомерным, но тем не менее существенным снижением рейтингов РФ рейтинговыми агентствами», — сказал он ранее.

Оценки рейтинговых иностранных агентств потеряли смысл в условиях санкций. Возможно, это произошло из-за неправильного учета отдельных факторов этими агентствами.

Доля госдолга РФ в ВВП мизерна — около 11%, что дает возможность безусловного исполнения Россией своих обязательств, сказал Улюкаев.

«В кризисный 2008 г. все говорили, что надо как можно меньше обращать внимание на эти рейтинговые оценки (США до сих пор требуют от S&P компенсацию за завышенные рейтинги ипотечных бумаг), — напоминает Улюкаев. — Это всего лишь три компании, которые имеют такой специфический бизнес».

Действительно, рейтинговые агентства весьма избирательно подходят к тому, у кого снижать или повышать рейтинг. Так, например, в октябре 2014 г. агентство S&P повысило рейтинг Украины по национальной шкале со спекулятивного до инвестиционного уровня. Обоснованием послужило «улучшение ситуации в стране». И это при том, что в экономика Украины столкнулась с полномасштабным кризисом в прошлом году, а 2015 г. вряд ли что-либо изменит в лучшую сторону. За 2014 г. валютные резервы снизились в 3 раза, в 2015 г. даже по оптимистичному сценарию ожидается падение ВВП на 2,4%, а инфляция на уровне 11,5%. Между тем, чтобы пережить 2015 г., Украине потребуется как минимум $20 млрд, которых просто нет, и это будут деньги международных кредиторов, если будут.

Да, конечно, политические риски присутствуют, но они присутствуют также в других странах. В Греции победила коалиция СИРИЗА, выступающей против продолжения политики по сокращению госрасходов и реструктуризацию долга. Это, фактически, означает технический дефолт или хотя бы должна учитываться его возможность. Но то же агентство S&P только предупредило о возможности снижения рейтинга, и пока он сохраняется на уровне «В» со стабильным прогнозом. И это не учитывая того, что Греция может покинуть еврозону, что будет негативно для всех стран валютного блока. Но даже намека на рейтинговые действия здесь нет.

Также можно вспомнить Испанию, где реальна победа партии Podemos, которая также может отменить или смягчить политику жесткой экономии и пересмотреть долг страны; страны Прибалтики, где ситуация в экономике далека от идеальной, проблемы с бюджетом и общий экономический и политический фон складывается не в их пользу. В общем, подобных примеров можно найти много.

Последствия для России

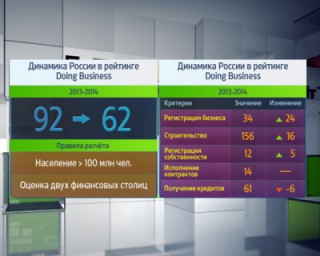

Россия в рейтинге Doing Business

В теории, снижение рейтинга до спекулятивного уровня должно стать сигналом для инвесторов. Вот только в ценах это событие по большей части учтено, поэтому массовых распродаж облигаций не должно быть, хотя давление на рубль может быть ощутимым.

С другой стороны, Moody’s и Fitch пока не понизили рейтинг, и этого еще можно избежать, поэтому и формальных причин для продаж нет. У большинства инвестиционных компаний и фондов меморандумы предполагают обязательную продажу бумаг в том случае, если рейтинг облигаций снижен двумя агентствами. Но даже если это случится, то, скорее всего, многие уже избавились от российских облигаций.

Конечно, многие компании из-за падения рейтинга теперь не смогли бы выйти на рынок еврооблигаций, но доступ к финансированию и так был практически закрыт из-за западных санкций. Поэтому они, в принципе, ничего не теряют. При этом Улюкаев ранее говорил, что валютные облигации компаний правительство может выкупить в случае снижения рейтинга до спекулятивного уровня. Да и пока неизвестно, какой объем требований по досрочному погашению вообще может быть. По оценке главы МЭР, этот показатель может достигать до $20-30 млрд, но в реальности он может оказаться заметно меньше.

Что касается государственных займов, то Минфин даже в 2014 г. не занимал на внешних рынках. А министр финансов Антон Силуанов отметил, что 2015 г. России также может не выходить на внешние долговые рынки.