Распечатать

Цены на нефть подскочили на торгах в Нью-Йорке в пятницу более чем на 7%, причем в понедельник подобная динамика сохранилась, в результате чего стоимость одного барреля нефти марки Brent достигла $55.

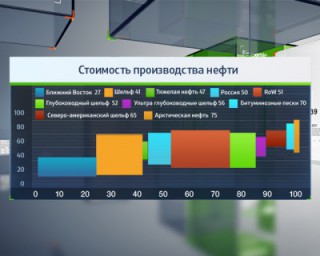

Себестоимость добычи нефти. Источник: Energy Aspects, Сбербанк

Причиной столь резкой смены тренда послужило решение ряда энергетических компаний, которые специализировались на сланцевых проектах, существенно сократить капитальные затраты. Длительный период низких цен на нефть лишил сланцевые компании запаса прочности.

По данным компании FactSet, прогнозируемые темпы роста доходов нефтяных компаний США были пересмотрены с 3,3% (сентябрьский прогноз) до -53,8% (текущий прогноз). В результате столь неутешительных перспектив многие компании были вынуждены в срочном порядке привлекать финансирование, причем даже по самым невыгодным условиям, так как других источников средств у компаний не осталось: долговые рынки для них оказались закрыты.

Как сообщает агенство Bloomberg, средства привлекаются у хедж-фондов, компаний прямого инвестирования и «бизнес-акул», таких как Карл Айкан. И хоть условия таких сделок не афишируются, эксперты предполагают, что у сланцевых компаний нет другого выхода, как отдавать часть контроля, а возможно, и полностью его лишаться, лишь бы избежать банкротства. Нефтяные компании же вынуждены увольнять сотрудников, замораживать зарплаты и откладывать реализацию инвестиционных проектов, чтобы сэкономить остатки средств.

Столь сложная ситуация, в которой оказались главные виновники обвала цен на нефть в прошлом году, стимулирует рост стоимости барреля «черного золота», однако пока эксперты не могут дать точного ответа, к чему приведет текущая динамика и как долго она продолжится.

Сценарий №1: взлет — обвал

Обостряющаяся вокруг сложностей сланцевых компаний ситуация может стать хорошим драйвером для роста котировок. Но в то же время на рынке все еще сохраняется высокий объем коротких позиций, поскольку крупные игроки все еще ожидают очередной волны снижения цен до $40 за баррель.

Динамика цен на нефть при избытке предложения в 2014 г.

Стоит учитывать тот факт, что рынком нефти довольно просто манипулировать, так как значительные объемы средств сфокусированы не на спотовом секторе, а во фьючерсных контрактах, из которых лишь 5-10% используются для реальной поставки товара, а остальные 90-95% выполняют роль расчетных.

Стоимостью барреля довольно просто может манипулировать один из крупных банков и фондов в тандеме с нефтяным гигантом, который будет страховать часть позиций реальными объемами физического сговора. Еще в середине мая 2013 г. в офисах Royal Dutch Shell, Statoil, BP и ряде других компаний и банков были проведены обыски: власти ЕС подозревали компании в картельном сговоре с целью манипуляции ценами на нефть.

Текущая ситуация очень привлекательна смотрится, для того чтобы организовать «взрыв» цен на нефть. То есть на начальном этапе котировки можно продолжать искусственно поднимать, пока не начнут срабатывать маржин-коллы, что в свою очередь приведет к эффекту домино, и цены на нефть взлетят самостоятельно, без особых усилий. Группа инвесторов, которая организует подобную волну, сможет зафиксировать позиции с миллиардными доходами.

Аналогичная ситуация наблюдалась на рынке серебра в 2011-2012 гг., когда ряд инвесторов сыграли против банка JP Morgan, который на тот момент был держателем крупнейшей короткой позиции по фьючерсам на серебро. В результате манипуляции, которая привела к многократному росту драгоценного металла, JP Morgan был вынужден зафиксировать многомиллиардные убытки.

Однако в случае реализации такого сценария, после роста цен до $100-$120 в течение нескольких месяцев, котировки вновь рухнут до текущих отметок, что приведет к полной дестабилизации цен на нефть. В результате все это может привести к тому, что стоимость нефти будет длительное время находиться у отметок $40-50 за баррель.

Сценарий №2: стабильный рост

Стоимость производства нефти

Ухудшение финансовой ситуации энергетических компаний, добывающих сланцевую нефть, скажется на реальных поставках ресурса лишь спустя полгода-год. Это связано с тем, что добыча сланцевой нефти гораздо более похожа на обычный производственный процесс, чем разработка традиционных месторождений. Необходим денежный поток для быстрого запуска разработки сланцевого месторождения, не менее стремительно процесс останавливается. Скважины истощаются довольно быстро, поэтому необходимо постоянно бурить новые скважины, чтобы компенсировать сокращение добычи в старых.

Таким образом, для того чтобы сохранять текущие объемы добычи, сланцевым компаниям нужно постоянно бурить новые скважины, но для этого нужен высокий уровень доходов. Снижение денежного потока и ужесточение условий кредитования негативно сказались на таких компаниях, в результате чего они были вынуждены снизить капитальные затраты, а следовательно, и количество вводимых в эксплуатацию новых скважин. Фактически низкие цены на нефть полностью остановят рост объемов добычи в США. Это приведет к тому, что в течение года рынок стабилизируется и цена вновь начнет расти.